Dr. Linas Jurkšas,

Dr. Linas Jurkšas,

VU Ekonomikos ir verslo administravimo fakulteto dėstytojas

Centriniai bankai retai ir lėtai keičia palūkanų normas. Praėjusią savaitę Europos centrinis bankas (ECB) sumažino palūkanų normą praėjus 9 mėn. po paskutinio palūkanų normų pakėlimo, o pastarąjį kartą ECB pagrindinę palūkanų normą šiek tiek pamažino beveik prieš 5 metus. Vis dėlto šįkart palūkanų normos buvo sumažintos 0,25 procentinio punkto – taip smarkiai ECB palūkanas paskutinį kartą sumažino beveik prieš 12 metų euro zonos skolų krizės įkarštyje.

Kodėl ECB sumažo palūkanų normą?

Pirmiausia tai susiję su sparčiai atslūgstančia kainų augimo banga. Infliacija euro zonoje siekė beveik 10 proc. 2022 m. viduryje, kai ECB pradėjo kelti palūkanų normas. Tokia euro zonoje dar neregėta infliacija kilo susidūrus pokovidiniam vartojimo bumui ir sutrūkinėjusioms tiekimo grandinėms. Kainų augimas dar paspartėjo po energijos kainų šoko, Rusijai pradėjus plataus masto karą Ukrainoje.

Nors prekių ir paslaugų kainos, tikėtina, jau nebegrįš į prieškovidinį ir prieškarinį lygį, kainų augimas pastaraisiais mėnesiais smarkiai sulėtėjo. 2023 m. rugsėjį ECB dešimtą (ir paskutinį) kartą pakėlus pagrindinę palūkanų normą iki 4 proc., metinė infliacija vis dar viršijo 5 proc. Tačiau pastarąjį mėnesį – 2024 m. gegužę – euro zonos infliacija buvo sulėtėjusi beveik dvigubai ir siekė 2,6 proc. Tai jau ne taip toli nuo siekiamos 2 proc. infliacijos. Tačiau kadangi joks centrinis bankas negali pasiekti infliacijos tikslo iškart, šis tikslas yra labiau orientuotas į ateitį. Atnaujintos ECB prognozės rodo, kad vidutinė metinė infliacija galėtų siekti 2,2 proc. 2025 m. ir 1,9 proc. 2026 m. Tad infliacijos tikslo pasiekimas atrodo jau ne už kalnų.

Kiek dar gali kristi ECB palūkanų normos?

Nors ECB nekomunikuoja savo būsimų veiksmų, galima žvilgtelėti į rinkos dalyvių vertinimus. Tiek analitikų apklausos, tiek finansinių instrumentų kainos signalizuoja, kad per kelerius metus ECB pagrindinė palūkanų norma galėtų nusistovėti maždaug tarp 2 ir 2,5 proc., jeigu neįvyktų naujų šokų. Nors rinkos dalyviai mano, kad didžioji dalis šio kritimo nuo 4 proc. pasiekto piko turėtų įvykti per maždaug pusantrų metų, dar nėra iki galo aišku, kada bus pasiekta galutinė stotelė. Tam trukdo vis dar istoriškai sparčiai augantys atlyginimai euro zonoje, kurie prisideda prie pernelyg aukštos paslaugų infliacijos (4,1 proc. metinis augimas). Būtent situacija darbo rinkoje daugiausia ir lems, kurioje stotelėje stabtels palūkanų normų traukinys.

Kada ir kaip smarkiai mažės būsto paskolų įmokos?

Tiesą sakant, 6 mėn. EURIBOR, su kuriuo susieta didžioji dalis lietuvių paskolų, mažėja jau kurį laiką ir šiuo metu siekia apie 3,7 proc. Šis mažėjimas įvyko rinkos dalyviams jau kurį laiką besitikint ECB palūkanų normų mažinimo. Tad paskolų turintys namų ūkiai, kuriems įmokų perskaičiavimas vyko pastarąjį mėnesį, jau galėjo pastebėti šiek tiek mažiau tuštėjančias pinigines. Kadangi rinkos dalyvių prognozuojamas palūkanų kritimo tempas yra ganėtinai nuosaikus, paskolų įmokos taip pat turėtų mažėti tik palaipsniui. Vis dėlto svarbu suprasti, kad, remiantis analitikų prognoze, palūkanos neturėtų sugrįžti į prieš kelerius metus buvusią neigiamą zoną.

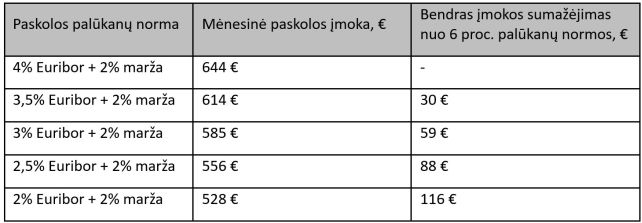

Galime paanalizuoti ganėtinai standartinę būsto paskolą: paskolos dydis – 100 000 eurų, trukmė – 25 metai, banko marža – 2 proc. Šis paskolos turėtojas kas mėnesį bankui atseikėjo 644 eurus, kai EURIBOR siekė 4 proc. Jeigu palūkanų norma galiausiai nukristų iki 2–2,5 proc. lygio, mėnesinė įmoka sumažėtų apie 100 eurų. Tai sudarytų beveik 8 proc. vidutinio darbo užmokesčio Lietuvoje.

Tačiau galutinis sutaupymas priklausys nuo konkretaus skolininko situacijos ir nuo rinkos dalyvių prognozių tikslumo. Pavyzdžiui, jeigu paskolos suma yra 50 000 eurų, paskolos įmokos sumažėjimas būtų perpus mažesnis. Taip pat svarbu pabrėžti, kad bankų taikoma marža naujoms paskoloms sumažėjo trečdaliu per kelerius metus: 2022 m. siekė apie 2,4 proc., o pastaruoju metu – apie 1,6 proc. Tad gyventojams refinansavus seniau paimtą paskolą galutinis sutaupymas galėtų būti ir dar didesnis.

Ar kas nors graušis nagus dėl palūkanų normų sumažinimo?

Standartiškai palūkanų normų sumažinimu labiausiai nepatenkinti būna taupytojai, ypač – indėlininkai. Bankų indėlių palūkanų normos koreliuoja su centrinio banko nustatytomis palūkanų normomis. Tad natūralu, kad dalis bankų po šio ECB palūkanų normų sprendimo jau sumažino siūlomas indėlių palūkanų normas. Dėl to „įdarbinti“ pinigus ir gauti nerizikingą grąžą taupytojams bus sunkiau. Vis dėlto vos kas trečias bankuose laikomas gyventojų indėlis (t. y. 7 iš 23 mlrd. eurų) generuodavo grąžą. Didžioji dalis gyventojų savo indėlius laikė einamosiose sąskaitose ir jokio palūkanų normų išaugimo apskritai nepajuto. Tad ir palūkanų normų sumažinimas jiems neturės jokios įtakos.